根据2025年7月最新数据,全球AI社交领域正经历一场深刻变革。一方面,以华人团队为代表的新锐力量通过差异化创新在海外市场实现突围;另一方面,行业整体面临增长放缓、同质化严重和商业化困境等多重挑战。本文将基于最新榜单数据与行业动态,从市场格局、产品创新、用户留存与商业化四个维度,全面剖析AI社交赛道的发展现状与未来趋势。

市场格局:华人团队主导移动端,东南亚成关键战场

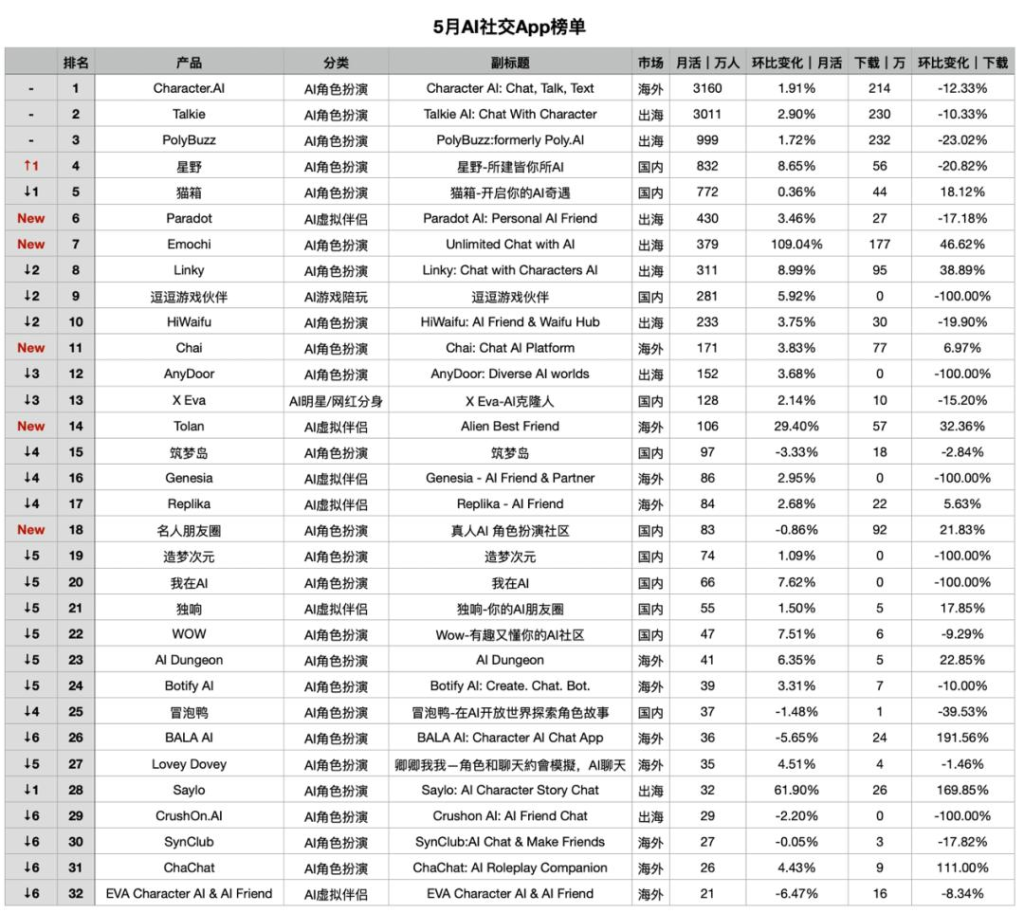

2025年5月的AI社交榜单显示,全球MAU超过20万的AI社交产品已达32款,较上月新增5款。其中华人团队开发的产品占据20席,在Top10中更是包揽7席,展现出在移动端的绝对优势。值得注意的是,这些团队普遍采取”出海优先“策略,面向东南亚、欧美市场的产品不仅在数量上占比过半,在用户规模和质量上也显著优于国内版本——海外产品的平均月活约为国内产品的两倍。

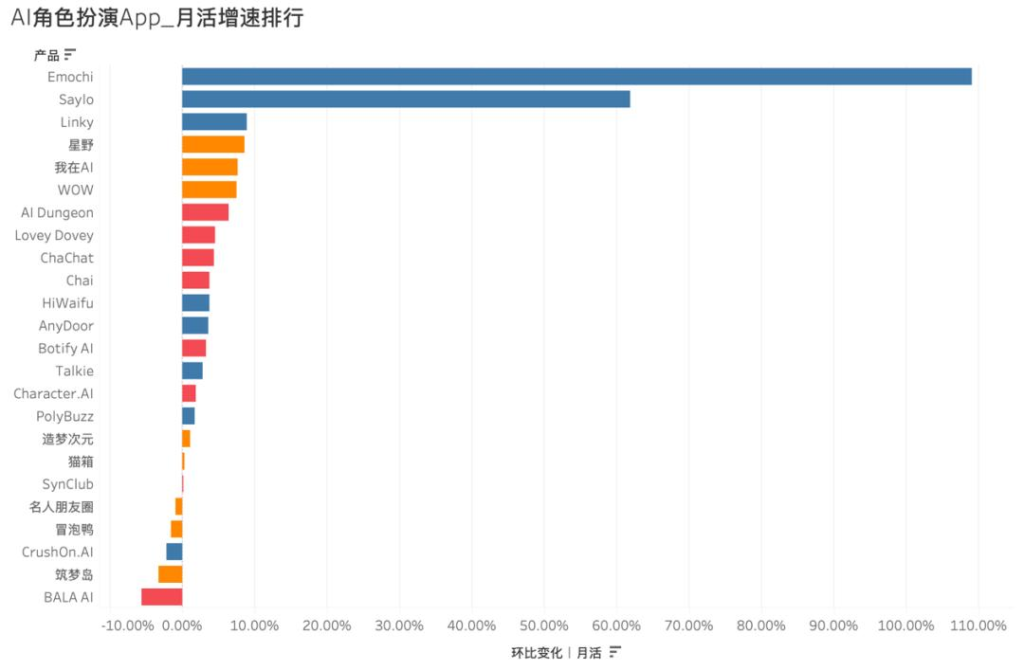

越南市场的突破成为本期最大亮点。FlowGPT团队开发的角色扮演产品「Emochi」以109%的月活增速登顶增长榜,5月底更同时拿下越南iOS和Google Play娱乐免费榜榜首。该产品通过8种差异化聊天模型满足多元需求,配合激进的本地化投放策略(90天内投放超7000个安卓广告素材),成功打开这一新兴市场。同样值得关注的是元象科技旗下的「Saylo」,凭借多模态交互(支持音频、图片、视频)在中国台湾、香港及日本市场快速崛起,月活增速达61.9%。

表:2025年5月AI社交App增速Top3表现

| 产品 | 开发商 | 分类 | 月活(万) | 环比增速 | 核心市场 |

|---|---|---|---|---|---|

| Emochi | FlowGPT | 角色扮演 | 379 | 109.04% | 越南 |

| Saylo | 元象科技 | 角色扮演 | 32 | 61.90% | 台港澳/日本 |

| Tolan | 未知 | 虚拟伴侣 | 106 | 29.40% | 欧美 |

在Web端,格局则呈现”三强垄断“态势。「Character.AI」(1.87亿访问量)、「JanitorAI」(1.0亿)和「SpicyChat.AI」(4383万)三家合计占据总流量的70%以上。这种集中度反映出文本交互型AI社交已进入成熟期,后来者难以撼动头部玩家的网络效应。值得注意的是,后两家通过允许NSFW(成人向)内容承接了Character.AI的溢出需求,形成独特的”影子生态”。

产品创新:多模态与梯度定价成破局关键

面对同质化困局,头部产品正通过技术融合与商业模式创新寻找突破口。在技术层面,多模态交互成为标配。除「Saylo」外,Character.AI近期全面开放视频生成功能,新增Scenes、Streams等互动玩法;「Polybuzz」则凭借21.7分钟的单次访问时长(远超行业平均的8分钟),展现出优质内容与深度交互的粘性价值。这类创新直击传统文本交互的”审美疲劳”痛点——用户与AI角色对话2000轮后,兴趣普遍急剧下滑。

在商业化设计上,梯度定价模式崭露头角。「Emochi」和「Lovey Dovey」将聊天模型按回复质量、情感维度等分为多个等级,对应不同付费档次。这种设计不仅提升付费转化率,更使「Lovey Dovey」实现单用户3.79美元的ARPU,是「Character.AI」的128倍。与之相比,国内产品如「筑梦岛」仍依赖12元月卡的单一模式,商业化效率明显落后。

细分品类中,AI虚拟伴侣呈现分化态势。传统”恋人向”产品如「Replika」增长停滞(月活84万,增速仅2.68%),而避开情感套路的「Tolan」却以29.4%增速突破百万月活。该产品以外星人主题构建独特世界观,邀请艺术家参与设计,吸引16-24岁女性用户占比超90%。其近期获得2000万美元融资并计划推出免费版,可能进一步改写品类格局。

用户留存:高时长与低留存并存的矛盾

AI社交产品正陷入用户粘性与长期留存的悖论。数据显示,头部产品日均使用时长显著高于普通工具类应用——「Character.AI」达90.83分钟,「Talkie」为64分钟,远超ChatGPT等实用型AI。这种粘性源于情感投射机制:用户将自身诉求映射到AI角色,形成类人际关系的依赖。

然而,三日留存率却普遍低于20%,绝大多数用户在5-7天后便停止与同一角色互动。从业者指出,这暴露了UGC模式的根本缺陷:当前AI生成的角色缺乏深度,99%的UGC内容价值有限,难以维持长期兴趣。相比之下,游戏行业通过半年打磨一个剧情的高成本模式,反而可能为AI社交提供借鉴——字节旗下「猫箱」负责人更替后,据传正转向更重度的PGC内容开发。

监管压力也在加剧留存挑战。国内「筑梦岛」因擦边内容被约谈后,强制实施年龄验证与实名认证;海外「JanitorAI」等则面临欧盟新一轮AI监管审查。这种合规成本正在重塑产品形态——「Linky AI」已从纯AI互动转向”AI+真人”混合模式,试图规避政策风险。

商业化困境:万亿市场愿景与骨感现实

尽管前景广阔,AI社交的变现能力仍远低于预期。全球MAU达2.33亿的Character.AI年收入仅1670万美元,ARPU不足1美元;国内头部产品如「星野」日营收仅数万元,难以覆盖运营成本。这种窘境源于三个结构性矛盾:

首先,付费场景单薄。多数产品依赖订阅制,但AI交互的娱乐价值尚未达到视频、游戏等成熟娱乐形式的水平。正如从业者所言:”用户愿意为《原神》角色付费,是因为背后有完整故事与美术支撑,而AI角色只是一套对话逻辑”。

其次,技术成本高企。大模型API调用费用吞噬大部分收入,尤其是支持长对话场景的产品。「筑梦岛」等不得不限制免费用户交互次数,进一步恶化留存。更严峻的是,同质化竞争压低了价格天花板——海外已有CrushOn.AI等产品通过”付费解锁NSFW”模式分流用户,引发恶性竞争。

不过,创新变现模式正在萌芽。除前述梯度定价外,「X EVA」通过网红IP授权开发虚拟分身服务(如电话叫醒、私订电台),探索粉丝经济路径;京东内测的「宠TA」则尝试电商闭环,将宠物AI问诊与一键购粮结合。这类”AI+“模式可能比纯订阅更具可持续性。

未来展望:技术融合与生态重构

综合行业动态,AI社交赛道将呈现三大趋势:

多模态深度融合:文本、音频、视频的边界将进一步模糊。百度「绘想」、谷歌「Veo 3」等AIGC工具的普及,将降低高质量内容的生产门槛。特别是音画同步技术(如通义「ThinkSound」)可能催生新一代互动剧产品。

垂直场景深耕:通用型AI社交已现红海,但游戏陪玩(「逗逗游戏伙伴」)、粉丝经济(「X EVA」)、心理健康(京东「聊愈小宇宙」)等细分领域仍有空间。其中,AI游戏陪玩凭借281万月活和跨平台特性,可能率先跑通商业化。

平台化转型:头部产品正从封闭应用转向开放生态。Character.AI计划推出创作者分成计划;国内智谱、MiniMax等大模型厂商则通过开源基础模型(如GLM-4.1V)降低开发门槛,培育第三方开发者生态。这种转变可能重现移动互联网时代的”App Store时刻”。

但挑战同样不容忽视:欧盟对AI数据的反垄断调查、中国《AIGC标识办法》的落地,将持续抬高合规成本;GPU短缺与算力价格波动(英伟达4亿美元收购CentML折射此问题)则威胁技术底层。在此背景下,2025年行业或将迎来洗牌潮——据透露,字节已下架「AnyDoor」,阶跃星辰也缩减了对「冒泡鸭」的投入。

总体而言,AI社交正从狂热期步入理性发展新阶段。那些能平衡创新与合规、融合技术与艺术、深耕垂直场景的团队,或许能在这一万亿级市场中赢得持久席位。而依赖流量红利与同质化复制的玩家,恐将如大浪淘沙般迅速湮没。